正如市场预期的那样,新一期LPR降了!中国人民银行授权全国银行间同业拆借中心公布,2020年2月20日1年期LPR(贷款市场报价利率)为4.05%,比上一期下调10个基点;5年期以上LPR为4.75%,比上一期下调5个基点。业内人士普遍认为,LPR主要用于指导实体企业贷款利率,其下调有助于降低企业的融资成本,进而稳定经济增长。不过,对于大量存量房贷客户来说,房贷利率不会随5年期LPR下调降低,只有新申请客户才能享受降息“福利”。

此次下调完全是意料之中

此次下调完全在市场预期之中。2月7日,央行副行长、外汇局局长潘功胜在国新办发布会上公开表示:“金融市场、货币市场利率变化会影响LPR预期,现在市场预期下次中期借贷便利操作的中标利率和2月20日公布的LPR也会有较大概率下行。”潘功胜当日指出,LPR调整对商业银行贷款定价具有比较强的影响,有比较强的指导性和方向性,因为银行贷款利率是在LPR的基础上加点形成的,银行在发放贷款时根据市场整体利率的变化来调整加减点幅度。因此,市场预计,今日出炉的LPR应该也会大概率下调,从而引导市场贷款利率下行。

自2019年8月改革LPR形成机制以来,每月20日(LPR报价日)前,央行都会续做或者新做MLF操作,为LPR报价提供定价指引。前两天,央行先后下调了逆回购利率和MLF(中期借贷便利)利率,幅度10个基点,被业内一致解读是为今日LPR的下调铺路。

5年期LPR第二次下调 新申请的个人房贷利率也要降

贷款市场报价利率(LPR)由9家报价银行按公开市场操作利率(主要指中期借贷便利利率)加点形成的方式报价,由全国银行间同业拆借中心计算得出,为银行贷款提供定价参考。目前,LPR包括1年期和5年期以上两个品种。

自去年8月改革以来,这已是LPR第七次报价。7个月来,1年期LPR去年8月和9月分别下调了5个基点,去年10月则按兵不动,去年11月下调5个基点,去年12月和今年1月保持不变。今日是1年期LPR第四次下调。

5年期LPR自去年8月首度公布后,只在去年11月下调了一次,幅度为5个基点。今日是该利率发布以来第二次下调。

业内人士指出,五年期LPR的下调之所以显得更加谨慎,主要是因为它对个人住房按揭贷款和企业中长期贷款产生影响。因此,在此次LPR下调中,相比于一年期LPR,五年期以上LPR是否下调是市场最关注的焦点。今日五年期LPR下调,释放出较一定的支持房地产市场信号。

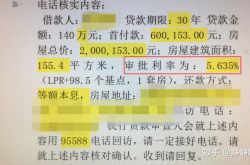

去年8月,央行宣布实行房贷利率的新政策,2019年10月8日起新发放的商业性个人住房贷款利率以最近一个月相应期限的贷款市场报价利率(LPR)为定价基准加点形成。

以北京为例,目前北京个人住房贷款定价基准为:首套个人住房贷款利率不低于相应期限贷款市场报价利率(LPR)+55基点,二套个人住房贷款利率不低于相应期限贷款市场报价利率(LPR)+105基点。

因此,此次5年期以上LPR下调5个基点,意味着新申请的个人房贷利率也下降5个基点,有助于降低刚需购房群体房贷成本。

存量房贷客户利率不会随之下调

不过,对于存量房贷申请者来说,将不能享受这次LPR下降到红利。对于今年1月1日以后办理的存量房贷,大部分银行都规定利率重置周期为一年,根据最近一期LPR调整。所以这部分存量房贷现在不会有变化。

而今年1月1日以前发放的老房贷,一般都不与LPR挂钩,而以央行贷款基准利率为基准。根据央行此前公告,今年3月1日起,金融机构应与存量浮动利率贷款客户就定价基准转换条款进行协商,将原合同约定的利率定价方式转换为以LPR(贷款市场报价利率)为定价基准加点形成,也可转换为固定利率。在转换个人房贷时统一用2019年12月发布的LPR为基准。同一笔商业性个人住房贷款,在2020年3-8月之间任意时点转换,均根据2019年12月LPR和原执行的利率水平确定加点数值,加点数值不受转换时点的影响,银行和客户可合理分散办理。目前,大多数存量商业性个人住房贷款的重定价周期为1年且重定价日为每年1月1日。所以,对于大量还没有完成转换的老客户,在重定价之前,房贷利率不会变。也不受这期间LPR调整的影响。

LPR改革后贷款利率下降明显

报告显示,2019年以来,LPR小幅下降,贷款加权平均利率明显下行。2019年11月1年期LPR较2019年10月下降5个基点至4.15%,5年期以上LPR较2019年10月下降5个基点至4.80%。2019年12月新发放贷款加权平均利率为5.44%,比2019年9月下降0.18个百分点,同比下降0.2个百分点。2019年初至7月,新发放企业贷款加权平均利率在5.30%附近波动,LPR改革后贷款利率下降明显,2019年12月新发放企业贷款加权平均利率为5.12%,较LPR改革前的2019年7月下降0.2个百分点,为2017年第二季度以来最低点,降幅明显超过LPR降幅,反映LPR改革增强金融机构自主定价能力、提高贷款市场竞争性、促进贷款利率下行的作用正在发挥。

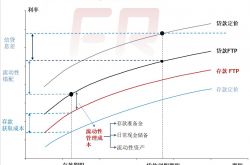

光大证券认为,LPR定价形成机制降成本效果渐显,实体信贷成本确有下行。 随着LPR继续下降,未来新发贷款利率有望趋于下降,存量贷款中利率较高的部分也有望迎来重置,LPR引导贷款利率下降的作用将更充分展现。

央行要坚决打破贷款利率隐性下限

根据央行规定,自2020年1月1日起,各金融机构不得签订参考贷款基准利率定价的浮动利率贷款合同。存量浮动利率贷款定价基准需转换为LPR。

而在昨日晚上,央行发布的2019年第四季度中国货币政策执行报告也再次强调,要健全基准利率和市场化利率体系,完善LPR传导机制,坚决打破贷款利率隐性下限。

报告称,要进一步深化利率市场化改革,提高金融资源配置效率。健全基准利率和市场化利率体系,完善LPR传导机制,推进存量浮动利率贷款定价基准转换,促进银行积极有序运用LPR定价,转变传统定价思维,坚决打破贷款利率隐性下限,疏通货币政策传导。发挥好市场利率定价自律机制作用,维护公平定价秩序,严格落实明示贷款年化利率的要求,切实保护金融消费者权益。

文/北京青年报记者 程婕

,我们将在24小时内删除

,我们将在24小时内删除