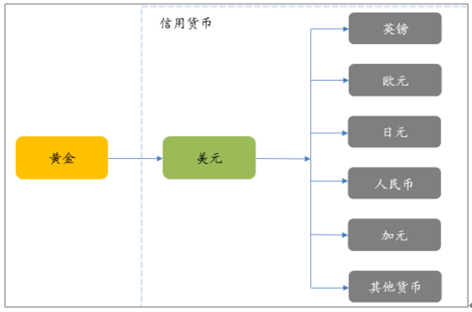

黄金是世界通用货币,金价是信用货币与黄金的兑换汇率。“金银天然不是货币,但货币天然是金银”,金银因为质地均匀、足够稀少、价值大、易于分割等特点天然适合充当一般等价物,也就是货币。布雷顿森林体系瓦解后,黄金虽然逐渐淡出国际支付体系,但因其稀缺性、产量少、不易被操控等优势依然在国际货币体系中扮演重要的角色。因此,黄金就像是世界通用货币,金价是信用货币与黄金的兑换汇率。

黄金与信用货币关系

数据来源:公开资料整理

通过对布雷顿森林体系瓦解后金价走势的复盘,我们发现通过复盘我们发现金价由黄金与信用货币的相对价值决定。特别是美元与金价的相对关系,美元指数以及美债实际收益率与黄金价格呈现明显的负相关关系;而避险情绪短期会对金价造成扰动。

当前时点,黄金价格有望进一步上涨。一方面,贸易摩擦、地缘局势紧张等因素导致避险情绪升温,黄金配置价值凸显;另一方面,美国经济面临衰退风险,美联储或将进入降息周期。美国主权风险攀升、美元地位下降或使得美元指数中枢继续下降。同时,全球经济增长放缓,宽松周期再起,信用货币价值削弱,金价或将进入中长期上涨通道。

布雷顿森林体系瓦解后金价走势复盘

1971.01--1975.01

(+450% 布雷顿森

林体系瓦

解导致美

元贬值,

第一次石

油危机 1975.01--

1976.09

(--46% 美国及全

球经济短

暂复苏,

美元短暂

走强 1976.10--

1980.02

(+721%) 第二次石

油危机,

美国陷入

滞涨 1980.02--

1985.03(--56%) 沃克尔紧缩货

币政策++里根反

通胀,拉美债

务危机导致金

价短暂反弹 1985.03--

1987.12

(+76%) 广场协议,

美元贬值 1987.12--1999.09(--48%) 美国新经济,美元加速升

值,亚洲爆发金融危机 1999.10--2011.09

(+650% 欧元诞生,互联网泡沫

破灭,08年金融危机爆

发,美国实施QE 2011.09--

2016.01(--44% 美国复苏良好

退出QE,欧债

危机,美元指

数上涨 2016.01--至

今(+41%) 英国脱欧,

中美贸易摩

擦,2019年

全球开启降

息潮

数据来源:公开资料整理

2000-2019年金价与美元指数呈负相关关系

数据来源:公开资料整理

2003-2019年金价与美债实际收益率呈负相关关系

数据来源:公开资料整理

一、黄金配置价值

年初以来,贸易摩擦反复出现、中东地区地缘政治局势紧张、英国面临无序脱欧,国际关系复杂多变,不确定性增加。恐慌情绪快速蔓延,黄金作为优质的避险资产受到追逐,金价反复受刺激上行。考虑美国贸易保护主义抬头,特朗普反复制造国际争端,外部不确定性仍有可能进一步上升,黄金作为优质的避险资产,配置价值凸显。

年初以来中美贸易摩擦反复出现

时间 事件 2019/3/2 美国贸易代表办公室宣布继续推迟第三批2000亿美元清单关税率 2019/3/31 中国国务院公告自2019年4月1日起继续对原产于美国的汽车及零部件暂停加征关税 2019/5/9 美国政府宣布自2019年5月10日起,对从中国进口的2000亿美元清单商品加征的关税税率由10%提高到25%。 2019/5/13 中国国务院公告自2019年6月1日起,对已实施加征关税的600亿美元清单美国商品中的部分,分别实施25%、20%或10%加征关税。 2019/5/15 美国政府将华为及其70个分支机构列入“实体清单” 2019/5/20 美国商务部对华为制裁延期90天 2019/6/29 中美两国元首就中美贸易摩擦再一次达成共识:1)重启经贸磋商;2)美方表示不再对中国出口产品加征新的关税 2019/8/15 美国政府宣布对从中国进口的约3000亿美元商品加征10%关税 2019/8/19 美国政府延长对华为的暂缓令至2019年11月19日 2019/8/23 中国国务院公告:1)对原产于美国的5078个税目、约750亿美元商品,加征10%、5%不等关税;2)自2019年12

月15起,对原产于美国的汽车及零部件恢复加征25%、5%关税。 2019/8/24 美国政府宣布对约5500亿美元中国输美商品加征关税税率 2019/9/5 中美双方代表通话,约定10月初在华盛顿举行第13轮中美经贸高级别磋商

数据来源:公开资料整理

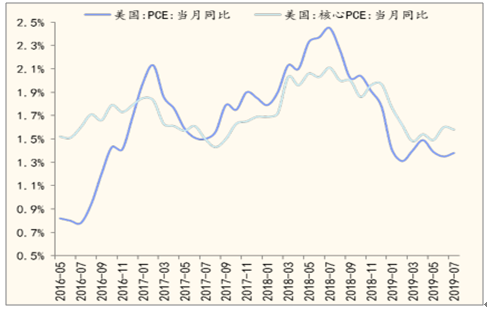

美国主要经济数据呈现恶化趋势。1)PMI跌至荣枯线下方。作为经济增长的前瞻指标,美国Markit制造业PMI指数自去年3月份阶段性触顶后持续下跌,2019年8月已跌至49.9,为近十年来首次跌至荣枯线下方;2)PCE物价指数走弱,低于目标值。美国去年下半年至今PCE数据持续走弱,今年整个上半年均低于美联储设定的2%的目标。

2016-2019.7美国PCE物价指数趋势

数据来源:公开资料整理

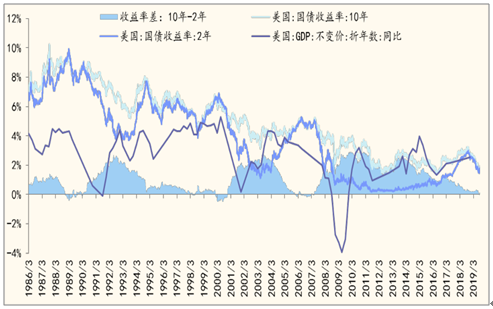

美国10年期与2年期国债收益率利差自2014年以来持续收窄。8月14日,两者利差甚至自2007年以来首次出现倒挂。1986-2018年期间,10年期与2年期美国国债分别于1988/1998/2000/2006出现倒挂现象,美国经济于1990/2001/2008发生大幅衰退。

10年期与2年期美债收益率倒挂往往预示着美国经济将步入衰退区间

数据来源:公开资料整理

从历史上看,10年期与2年期美债收益率倒挂通常打开美联储降息通道以维持经济扩张;而美国失业率上升往往会带来美联储的持续降息。美联储于7月下调联邦基金目标利率25BP至2.00%-2.25%,这是自2008年以来首次降息,9月美联储再次宣布降息25BP,将联邦基金目标利率下调至1.75%-2.00%。考虑目前美国失业率在历史底部,下行空间有限,一旦美国经济增速放缓,失业率或将抬升,美联储料将持续进行降息。

由于中国等新兴经济体的迅速崛起,美国GDP占全球比重持续下降,从1985年的高点33.9%回落至2018年的24%。国力相对下降导致美元的国际地位逐渐被削弱,美元占外汇储备的份额从2001年的72.7%下降至2018年的61.8%。随着中国国力的快速上升、人民币国际化进程的快速推进,叠加美国主权风险不断累积,美元地位还将进一步下降,美元指数中枢料将继续降低。

1999-2019.3美元占全球外汇储备份额趋势

数据来源:公开资料整理

二、世界经济

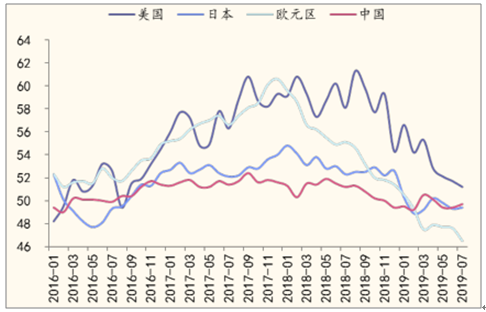

全球制造业PMI自2017年见顶后快速回落,2019年7月已回落至49.3,自2012年年底以来首次回落至50以下;2019年8月为49.5,继续在荣枯线下方。中国、欧元区以及等主流经济体制造业PMI全部进入下行区间并跌破荣枯线。

全球经济增速放缓,IMF调下调GDP增速预测。对全球经济增长的最新预测,受企业与家庭长期支出增长抑制影响,投资和耐用消费品需求预期将持续低迷,预计2019年全球经济增长为3.2%,较2018年下降0.53pct,预计2020年小幅回升至3.5%。该预测较4月预测数值分别下降0.1%,预示全球经济增长较为乏力。

欧央行也在9月份将欧元区2019年、2020年的经济增速分别下调至1.1%/1.2%,较前一次预测值下降0.1%/0.4%。

2016-2019.7主要经济体制造业PMI快速回落

数据来源:公开资料整理

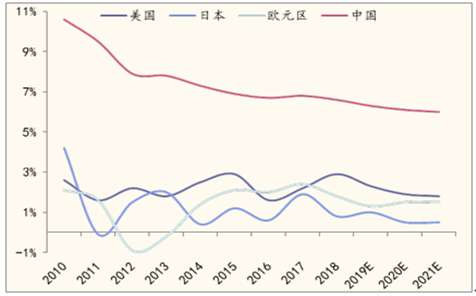

2010-2021年主要经济体GDP增速趋势及预测

数据来源:公开资料整理

受经济增速下滑、通胀不及预期等因素的影响,各大经济体纷纷进行降息。年初以来,已有包括美国、澳大利亚、新西兰等超过30个经济体宣布降息,其中印度降息4次,澳大利亚、乌克兰等多个国家降息3次。欧央行下调今明两年经济增长预期,在降息的同时重启QE,宽松程度超市场预期。

当前时点,一方面,贸易摩擦、地缘局势紧张等因素导致避险情绪升温,黄金配置价值凸显;另一方面,美国Markit制造业PMI近十年来首次跌至荣枯线下方、长短端美债收益率倒挂等迹象暗示美国经济面临衰退风险,美联储或进入降息周期。而美国政府债务高增、货币超发导致美国主权风险攀升,美元占全球外汇储备份额下降暗示美国国力相对衰退,美元指数中枢或将进一步下移。同时,全球经济增长放缓,宽松周期再起,信用货币价值削弱,金价或将进入中长期的上涨通道。

,我们将在24小时内删除

,我们将在24小时内删除